Электронные деньги — это… Что такое Электронные деньги?

— совершать регулярные платежи через Интернет;

— избавиться от рутины с помощью массовых платежей;

— получать проценты от средств, размещенных на электронных счетах;

— оплачивать товары и услуги в Интернет-магазинах;

Электронные деньги (Electronic money) — это

— купить/продать EUR, USD, англиский Фунт стерлингов и другие валюты онлайн;

— простая и гибкая интеграция в существующие системы магазинов;

— единый договор предоставляет вам доступ ко всем вариантам оплаты.

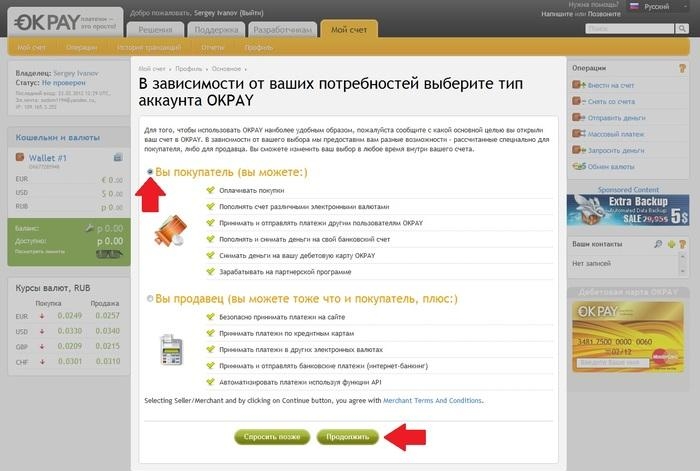

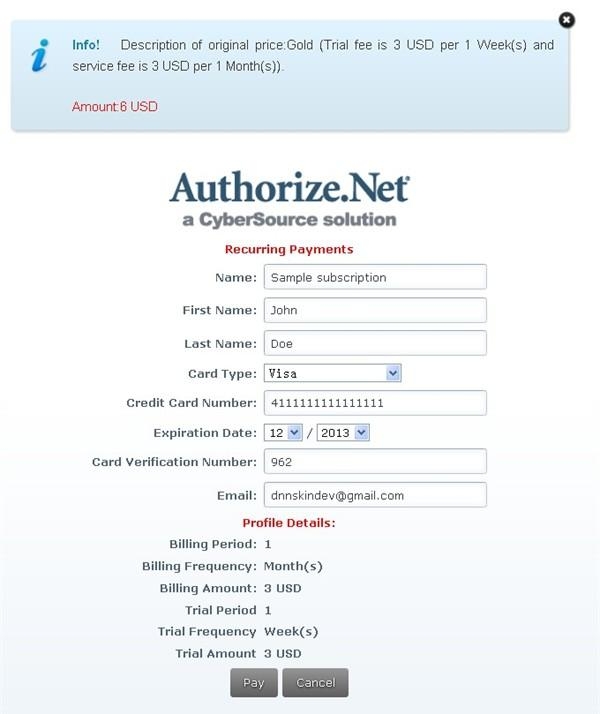

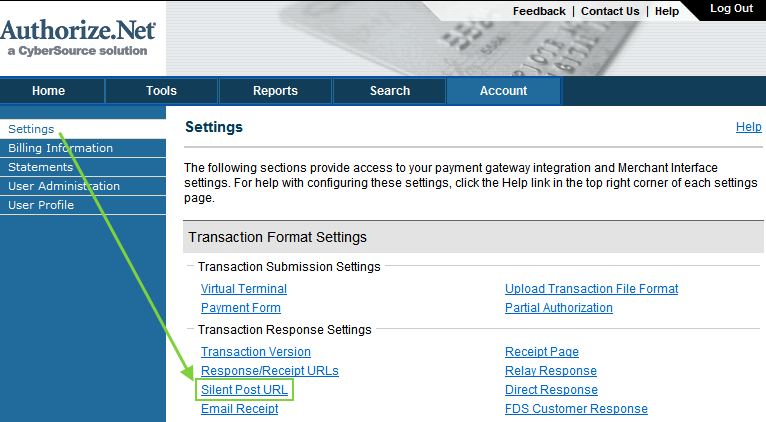

Платежная система Authorize.Net

Authorize.Net — электронная платёжная система, позволяющая владельцам интернет-магазинов и других коммерческих сайтов получать платежи непосредственно на этих сайтах. Система поддерживает платежи с использованием как кредитных карт, так и электронных

В ноябре 2007 года организация Cybersourse приобрела Authorize.net за $565 млн. За три года до этого, в 2004 году, компания была куплена организацией Lightbridge за $82 млн.

Фирма предоставляет свои услуги торговцам (лицам и компаниям, занимающимся продажей товаров и услуг), реселлерам (торговым посредникам) и разработчикам программного обеспечения.

Authorize.Net поддерживает четыре типа решений для торговых компаний:

Веб-торговля — для приёма электронных платежей с использованием кредитных карт и электронных чеков на сайте клиента

Розничная торговля — для создания и управления транзакциями в магазинах розничной торговли с использованием безопасного соединения с интернетом

Торговля по почте и по телефонному аппарату — для приёма электронных платежей по почте или по телефонному аппарату

Мобильная торговля — для приёма электронных платежей с мобильных устройств

Authorize.Net предоставляет реселлинговые программы для независимых обслуживающих организаций (ISO) и поставщиков торговых услуг (MSP), занимающихся созданием счетов в коммерческих банках.

Authorize.Net сотрудничает с веб-разработчиками, торговыми консультантами, поставщиками услуг интернета, хостинговыми компаниями, продавцами программного обеспечения и другими партнёрскими компаниями.

Платежная система Elios Gold

Платежная система «Elios gold» была разработана и как процессинговый инструмент для мгновенного и безопасного проведения транзакций и как универсальный правовой инструмент для сопровождения любого вида сделок с учетом требований законов государства, резидентом которого являются пользователи системы. Возможность пользователя Системы Elios gold осуществлять любые сделки и транзакции по ним, основывается на выпуске в оборот векселей не владельцем Системы и не кредитными организациями, а самими пользователями Системы с учетом применимого права в государстве пользователя системы или на территории государств, в которых происходит оборот таких

Сервисы:

— внутрисистемные переводы. Существуют два типа перевода. Первый — это перевод другому пользователю системы, второй — перевод по своим счетам.

-моментальная оплата. Позволяет осуществлять любые платежи, в том числе за сотовый телефонный аппарат, провайдеру интернет, в адрес коммунальных служб и другие прямо в интернет-кабинете пользователя. Система поддерживает прием платежей в адрес более 600 поставщиков услуг и их список постоянно растет.

-массовые платежи. Сервис массовых платежей позволяет быстро переводить средства другим пользователям и выполнять операции оплаты в адрес операторов.

Пополнение счета:

— через банк

— через агента

— электронным чеком

— через обменные пункты

— из внешних систем

— в терминалах оплаты.

Вывод средств:

— на банковский счет

— на карту физлица

— во внешнюю систему

Тарифы:

Покупка цифровых чеков — 0,6 % от номинала цифрового чека. Переводы и платежи внутри системы — 0,75% от суммы платежа с плательщика.

Платежная система Pecunix

Pecunix — электронная валюта, базирующаяся на принципе так называемого золотого эквивалента. Кроме Pecunix, похожий принцип имели почившая уже давно E-bullion, и известная система которая уже тоже практически сброшена со счетов — E-Gold. Pecunix — в этой нише «последний из могикан»

Согласно небольшой доступной информации, которая есть в сети Интернет, система Pecunix начала работать в 2002 г., и создана Саймоном Дэвисом. Происхождение этих данных выяснить невозможно. На самом сайте данной системы нет абсолютно никакой информации о ее родоначальнике. По другой официальной информации, которая размещена на сайте, компания-владелец Pecunix Incorporated, размещена под юрисдикцией Республики Панама. Касательно обеспечения денег, которые хранятся на счетах, то Википедия утверждает, что все золото организации находится на хранении в фирмы Mat Securitas Express AG ( Швейцария, Цюрих). Если покопаться, то на самом сайте Pecunix, в глоссарии можно увидеть информацию о том, что все обязательства по выводу и вводу золота на счет пользователя системы несет некая Anglo Far — East Bullion Company (начальное название Australia Fair International), заметим, что ссылка (www.austfair.com. au) которая ведет на сайт этой организации, размещенная в глоссарии, полностью дохлая. А используя

Сайт системы производит общее впечатление чего-то застывшего и остановленного — не заметно, чтобы с 2002 г. данный сервис кем либо развивался. Следует заметить, что в новостном блоке содержится лишь три новости. Помимо вышеупомянутой есть (также без даты) сообщение о том, что Pecunix стало принимать казино http://thegoldcasino.com и небольшая новость датированная 12 августа 2008 г. о изменении в фирмы бизнес-модели с заверениями о лидерстве организации в индустрии. Также на главной странице видим twitter’овскую кнопочку, появилась она недавно — в мае 2010. Используя ссылку можно перейти на страничку Pecunix в Твиттере, которая содержит тоже три новости.

Особенности Pecunix

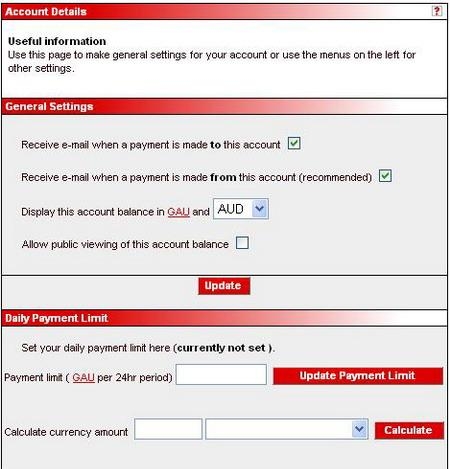

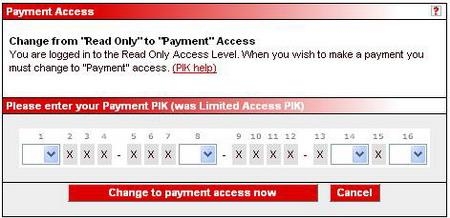

За расчетную единицу в Pecunix используют GAU (полностью Grams Of Aurum, «aurum» на латыни означает «золото») грамм золота. 1GAU = 1Pecunix, это значит что 1 Pecunix эквивалент 1 г золота. Чтобы расчеты были удобнее, применяется также и альтернатива – тройская унция — OAU (полностью Ounces of Aurum). Pecunix — мультивалютная система, которая поддерживает 28 типов валют, включая также российские рубли. С помощью настроек аккаунта можно отображать текущий баланс — он отображается как в физической валюте так и в GAU.

Гражданин любой страны может открыть личный счет в системе Pecunix. Регистрация в системе Pecunix совершенно бесплатна. Система не требует обязательного достоверного предоставления личной информации. Страница с контактной информацией можете быть заполнена либо оставаться совершенно пустой.

Пользователь идентифицируется в системе, используя свой E-mail. Заметим, что в персональных настройках своего аккаунта можно добавлять несколько разных электронных адресов, потом сделав один из них за основной (default) и поменять его на другой в любое время.

Платежная система E-Passport

Разрешается открытие нескольких счетов в платежной системе. Все операции в системе E-Passport являются анонимными и не раскрываются. Отличительной чертой платежки является бесплатное получение карты Virtual visa при регистрации, которой пользовательможет оплачивать товары и услуги. В E-Passport существует четыре вида акаунтов: Personal (Персональный), Business (Бизнес), Commerce (Коммерческий) и Corporate (Корпоративный). Открытие Коммерческого аккаунта позволяет пользователям принимать участие в партнерской программе международной платежной системы. При использовании Персонального счета система необходимо ввести свои паспортные данные и телефонный аппарат. Если у вас уже есть карточка visa Electron, вы можете привязать ее к аккаунту E-Passport, что облегчает совершение платежей и позволяет выводить деньги в банке, правда с довольно большой комиссией, но это имеет отношение ко всем международным платежным системам. сли у вас нет карточки visa Electron, то ее можно заказать на сайте системы за 35 долларов, или использовать бесплатно предоставляемую visa Virtual для работы в Интернете.

Ввод:

Банковский перевод.

Вывод:

На карточку visa electron. Банковский перевод составляет $520, число транзакций на снятие и принятие денег за сутки не может быть больше пяти, а максимальная сумма пополнения персонального аккаунта ограничена $500. Увеличение данных лимитов возможно после предоставления Администрации платежной системы факсимильных копий документов, удостоверяющих личность владельца аккаунта.

Тарифы:

— за переводы внутри системы — 0.25$ за пять транзакций в сутки, далее по 1$

— ввод средств с карточки visa или банковским переводом — 5$ за каждые 100$

— вывод средств на карту visa Electron 2 доллара за любую операцию

Платежная система EasyPay

EasyPay – это система электронных денег, предназначенная для

Цифровые деньги и какими они бывают — ECONS.ONLINE

Alipay, Libra, M-Pesa, WeChat Pay, стейблкоины – все это и многое другое все чаще появляется в кошельках (или вместо них) потребителей, а также привлекает пристальное внимание директивных органов. Но что это за деньги, деньги ли вообще и имеет ли это значение, действительно ли они несут выгоды и что тогда будет с банковским сектором, в котором традиционно создаются деньги, и какой будет реакция центральных банков? Свои ответы на эти вопросы предлагают эксперты МВФ, запустившие в июле серию тематических обзоров FinTech Notes о цифровой экономике. Первый выпуск посвящен цифровым деньгам.

Денежное дерево

«Сколько стоит чашка кофе?» 1 евро, $1, 10 юаней – вне зависимости от этого мы можем расплатиться местными купюрами или монетами, а можем просто взмахом банковской карты или экрана смартфона – последнее человеку из другого века показалось бы магией, пишут авторы FinTech Notes – директор департамента денежно-кредитных систем и рынков капитала МВФ Тобиас Адриан и его коллега Томмазо Манчини-Гриффоли. Но что, если кто-то зайдет в ту же кофейню и расплатится с помощью стейблкоина, приложения в мессенджере или цифровым токеном, обеспеченным золотом или облигациями казначейства США, – будем ли мы чувствовать себя рядом с ним человеком из прошлого века?

Чтобы разобраться, как работают новые платежные технологии и потенциальные способы оплаты, авторы обзора предлагают их категоризацию по пяти параметрам, используя концепцию «денежного дерева» (см. рисунок): тип, технология выпуска, стоимость, гарантирование, характер (что происходит при расчетах – передача объекта или передача прав).

Например, криптовалюта, как и наличные, отнесена к платежным средствам объектного характера: при их использовании достаточно проверки на подлинность без передачи какой-то дополнительной информации. В отличие от них, дебетовые карты и все электронные платежные средства, такие как китайские

Alipay и

WeChat Pay, восточноафриканская

M-Pesa, работают путем передачи прав требований на активы, хранящиеся где-то еще. Это упрощает сам процесс расчета, но требует развитой инфраструктуры.

Классификация платежных средств («денежное дерево»)

Гарантирование

Централизованная

Дебетовые карты

Чеки

Электронные

переводы

Государственное

Децентрализованная

Фиксированная

Централизованная

Право требования

Децентрализованная

Децентрализованная

«Золотые» коины

Libra?

Инвестиционные

Централизованная

Центробанковские

(Де)централизованная

Децентрализованная

Публичные коины (Bitcoin)

Управляемые коины (Basis)

Источник: IMF FinTech Notes

Гарантирование

Централизованная

Дебетовые карты

Чеки

Электронные

переводы

Государственное

Децентрализованная

Фиксированная

Централизованная

Право

требования

Децентрализованная

Инвестиционные

Децентрализованная

«Золотые» коины

Libra?

Центробанковские

Централизованная

(Де)централизованная

Децентрализованная

Публичные коины (Bitcoin)

Управляемые коины (Basis)

Источник: IMF FinTech Notes

В зависимости от эмитента авторы классифицируют деньги как банковские (b-money), электронные (e-money), инвестиционные (i-money), деньги центрального банка (наличные и цифровые – Central Bank Digital Currency, CBDC) и криптовалюту.

Технологически все деньги могут быть централизованными (транзакции проходят через единый сервер) или же децентрализованными – транзакции с ними основаны на технологии распределенного реестра (Distributed Ledger Technology, DLT) и идут через несколько серверов, которые могут быть как ограничены приватными сетями (permissioned network), так и публично доступными (permissionless network, самый известный пример –

Bitcoin).

Проведение платежа может быть опосредованно гарантировано государством, например для банковских инструментов, или же частными структурами – в большинстве остальных случаев.

Следующий параметр – стоимость: фиксированная или постоянная. Фиксированная гарантирует расчеты по предустановленному номиналу в определенных единицах, что позволяет сторонам транзакции легко согласовать стоимость требований: так, требование к банку в форме вклада на 10 евро может быть обменено на банкноту в 10 евро. Электронные средства платежа и обеспеченные фиатными деньгами стейблкоины также имеют фиксированный эквивалент в конкретной валюте. К последним относятся, например, коины Paxos, USD Coin, TrueUSD, создатели которых декларируют обеспечение их долларами 1:1.

Стоимость других цифровых денег непостоянна. Так, обеспеченные золотом, нефтью или другими товарно-сырьевыми активами стейблкоины переоцениваются вместе с соответствующими рынками, поэтому авторы относят их не к электронным, а к инвестиционным деньгам. Переменной, вероятно, будет и стоимость анонсированной недавно Facebook цифровой валюты

Libra.

Цифровые риски

Если цифровые платежные средства будут иметь стабильную стоимость в единицах, которые устроят большинство пользователей, они могут довольно быстро распространиться, полагают авторы обзора. Вопрос – насколько они могут быть стабильны.

Особо рискованной выглядит публичная криптовалюта, не обеспеченная ни финансовыми, ни товарно-сырьевыми активами. Флуктуации цены Bitcoin примерно в 10 раз сильнее, чем у большинства валютных пар стран G7, и даже немного выше, чем у венесуэльского боливара к доллару. Этого недостатка лишены относительно новые и пока слабо распространенные управляемые коины, такие как

Basis. Они по определению менее волатильны – алгоритм стабилизирует цену, увеличивая предложение коинов в ответ на рост спроса и снижая его в ответ на спад.

Однако здесь есть другая проблема: эмитенты скупают монеты, когда их стоимость низка, используя другие активы, и продают – когда высока. И если публичные коины сродни плавающему обменному курсу, то управляемые напоминают фиксированные обменные курсы, сравнивают авторы. И очень хорошо известно, чем заканчивается управление валютным курсом: когда ситуация в экономике ухудшается, центробанк может быстро исчерпать свои резервы, пытаясь поддержать курс национальной валюты. То же самое может произойти с провайдерами управляемых коинов.

Деньги центральных банков – наличные и CBDC – абсолютно стабильны в плане стоимости (номинальной), продолжают авторы, однако в их основе лежит платежеспособность правительств в реальном выражении: к сожалению, есть немало примеров стран, валюты которых обесценила гиперинфляция из-за попыток монетарного финансирования дефицита бюджета.

Стабильность небанковских электронных денег (e-money) проистекает от их гарантированного выкупа по номиналу. Однако поскольку они, в отличие от банковских денег (b-money), не имеют гарантий государства, то должны гарантировать стабильность стоимости в частном порядке за счет поддержки сильного баланса и определенных правовых структур. По сути, у e-money много общего со стабильными фондами с номинальной стоимостью чистых активов (constant net asset value, CNAV), которые обещают, что клиенты вернут себе по крайней мере вложенные деньги. Однако до банкротства Lehman инвесторы считали, что фонды вернут по доллару на каждый вложенный доллар, а получилось намного меньше, когда стоимость активов фондов рухнула вместе с рынком, напоминают авторы.

Электронные небанковские деньги имеют четыре специфических риска, перечисляют авторы: риск ликвидности, риск дефолта провайдера, рыночный риск (обесценивание активов на балансе провайдера) и риск обменного курса (если e-money предполагают право требования в валюте, отличной от национальной).

Регулирование этой сферы придется усиливать для обеспечения защиты потребителей и финансовой стабильности, заключают авторы. В частности, провайдеры электронных денег должны вкладывать средства в самые безопасные ликвидные активы, такие как краткосрочные гособлигации или, при появлении технической возможности, счета в центральных банках; ограничивать эмиссию, чтобы количество электронных денег не превышало объем привлеченных клиентских средств; не закладывать клиентские активы по своим кредитам и по возможности защищать их на случай собственного банкротства; держать достаточный объем капитала для покрытия потерь и гарантированного исполнения клиентских заявок.

Цифровое распространение

Даже если e-money не могут быть стабильными так же, как деньги банков и центральных банков, они все равно будут быстро распространяться, полагают авторы доклада.

Повсеместному внедрению платежных инноваций способствует несколько факторов, говорится в работе. С их помощью проще и дешевле проводить трансграничные платежи; они лучше, чем деньги банков, интегрированы в цифровую жизнь и выпускаются компаниями, которые лучше понимают потребности пользователей; транзакции с ними практически бесплатны и происходят немедленно; в некоторых странах цифровые технологии распространены больше, чем банковские услуги (например, в Кении пользуются M-Pesa 90% жителей старше 14 лет).

Платежи – это не просто акт погашения долга. Это обмен, взаимодействие между людьми, фундаментально – это социальный опыт. <…> И да, платежи – это может быть весело: эмодзи, сообщения, фотографии и, возможно, рейтинги пользователей – все это не может быть отправлено с помощью дебетовой карты.

The Rise of Digital Money. IMF FinTech Note

Наконец, огромное влияние оказывает сетевой эффект, пишут авторы, напоминая, как стремительно мир перешел от емейлов к мессенджерам, причем без всякого маркетингового продвижения со стороны последних. «Экономисты предупреждают: платежи – это не просто акт погашения долга», – пишут авторы обзора. Фундаментально – это социальный опыт, взаимодействие, и если два человека используют один способ платежа, то третий, скорее всего, присоединится. «И да, платежи – это может быть весело: эмодзи, сообщения, фотографии и, возможно, рейтинги пользователей – все это не может быть отправлено с помощью дебетовой карты», – пишут Адриан и Манчини-Гриффоли.

Банкам придется сражаться с новыми конкурентами, предлагая клиентам более выгодные условия и новые сервисы, ожидают авторы. Несмотря на лавинообразное распространение e-money, совсем банки не исчезнут – тем не менее определенные риски существуют и должны быть тщательно взвешены. Нормативно-правовую базу необходимо пересмотреть и усилить, советуют эксперты МВФ: например, финансовые услуги высокотехнологичных компаний могут классифицироваться и регулироваться как глобально-системные. Финтех-фирмы, предлагающие банковские услуги, должны регулироваться как банки; компании, чьи предложения эквивалентны услугам инвестфондов или брокеров-дилеров, должны регулироваться соответственно.

Кроме того, могут возникнуть риски для конфиденциальности, трансмиссии денежно-кредитной политики, политики как таковой в случае потери данных о трансграничных потоках капитала, риски финансовой целостности. Вероятны риски для конкуренции: крупные высокотехнологичные компании, уже располагающие дорогостоящей инфраструктурой и огромными массивами данных о пользователях, могут превратиться в естественные монополии и извлекать соответствующую ренту. Использование блокчейна и других децентрализованных технологий сильно усложнит исполнение международных требований по борьбе с отмыванием доходов и финансированием терроризма.

Три сценария для денег

Наиболее вероятный сценарий: небанковские и банковские электронные деньги будут сосуществовать, битва между ними продолжится. Банки часто находятся в сильной позиции: у них есть лояльные пользователи и сильные дистрибьюторские сети; они могут предлагать более высокие, чем небанковский сектор, ставки по вкладам, внедрять бесконтактные технологии оплаты с карт и смартфонов; кроме того, провайдеры e-money могут передавать в банки клиентские средства в виде, например, депозитных сертификатов и других форм краткосрочного финансирования, перечисляют эксперты МВФ.

Более фундаментальные изменения возможны за счет системы быстрых платежей, внедренных центральными банками уже во многих странах, – пример того, как сектор борется за пространство электронных платежей.

Некоторые банки, безусловно, останутся позади, но те, кто хочет развиваться, должны делать это быстро, советуют авторы обзора. В переходный период могут помочь центробанки, обеспечив ликвидность, если банки начнут быстро терять депозиты; банки также могут найти альтернативные формы финансирования – например, долговые.

Второй сценарий: провайдеры e-money станут дополнением к банкам. Это уже происходит в некоторых странах с низким уровнем дохода: сервисы e-money способствуют интеграции бедных домохозяйств в формальную экономику, знакомят их с новыми технологиями и побуждают перейти от простых платежей к пользованию кредитами, бухгалтерскими услугами, более сложными инструментами сбережений. Например, в Кении кредитование устойчиво росло в течение нескольких лет после 2008 г., когда в стране начали быстро распространяться электронные деньги. Партнерство возможно и в развитых странах: провайдеры e-money могут продавать банкам данные для скоринга заемщиков, а некоторые из крупных провайдеров сами вполне могут перейти в банковский бизнес, опираясь на свои накопленные данные и масштаб.

Третий сценарий предполагает кардинальную трансформацию банковского сектора из-за ухода розничных клиентов в небанковские платежные системы для расчетов и на рынки капитала для сбережений: кредитные и депозитные функции банков будут разделены между другими игроками. Это может положить конец традиционной модели, при которой банки большую часть привлеченных депозитов направляют на кредит частным лицам и компаниям, стимулируя экономический рост. Хотя этот сценарий наименее вероятен, на всякий случай лучше о нем подумать и попытаться сформировать другой вариант будущего, советуют авторы.

Роль центральных банков

Центральную роль в формировании этого будущего могли бы сыграть центральные банки, рассуждают эксперты МВФ.

Все банки имеют счета в центральном банке, и расчеты между ними осуществляются совершенно безопасным способом со счета на счет (через корреспондентские счета банков в центральном банке). Это не только ликвидирует риск межбанковских операций, но и обеспечивает совместимость платежей, и ни один банк не имеет преимуществ – а это важно для выравнивания игрового поля. Что, если те же равные условия игры и счета в центробанке предоставить провайдерам e-money – в той степени, в которой они будут удовлетворять определенным критериям и согласятся стать поднадзорными, как и банки, предлагают авторы.

Фактически примерно так уже делают Резервный банк Индии, Валютное управление Гонконга и Швейцарский национальный банк, Банк Англии обсуждает подобные перспективы. Народный банк Китая пошел еще дальше: он требует, чтобы крупные провайдеры платежных услуг, Alipay и WeChat Pay, хранили средства клиентов в центральном банке в форме резервов.

Наличие резервов в центробанке позволило бы провайдерам преодолеть рыночный риск и риск ликвидности и превратило бы их «в узкие банки», которые 100% своих обязательств покрывают резервами и не кредитуют частный сектор, а занимаются только расчетами, пишут авторы. Допуск провайдеров электронных денег к счетам в центробанке был бы важным политическим решением со своими преимуществами и рисками, но у него есть более важное следствие: создание CBDC.

Но только в версиях обсуждаемых CBDC центробанки являются основными операторами, отвечающими практически за все этапы – проверку клиентов, кошельков, разработку технологий и т.д., – каждый из которых повышает риск сбоев и кибератак, пишут авторы. Они предлагают другой подход – синтетические CBDC (sCBDC), основанные на государственно-частном партнерстве: центральный банк будет предлагать расчетные услуги провайдерам через свои счета, а все остальные функции будут выполнять сами провайдеры под строгим надзором центробанка. Разумеется, sCBDC в таком случае не смогут рассматриваться как продукт исключительно центробанка, но эта модель менее рисковая, считают авторы.

Станут ли sCBDC будущими деньгами центрального банка, будут ли они конкурировать с e-money – многое еще предстоит выяснить, и многое находится в руках регуляторов и предпринимателей, заключают авторы. Одно несомненно, уверены эксперты МВФ: инновации изменят ландшафт банкинга и денег – таких, какими мы их знаем.

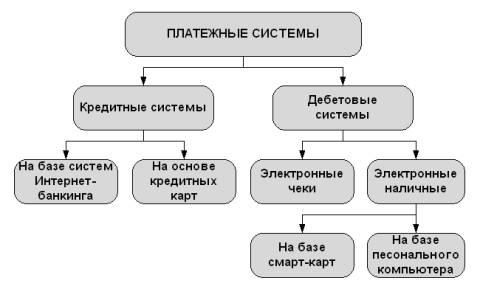

Какие виды электронных денег существуют

Электронные деньги, исходя из качества электронного носителя, делятся на две категории: сервис на базе сетей и на базе смарт-карт. Кроме того, различают анонимные и персонифицированные системы оплаты. В анонимных, или неперсонифицированных системах пользователям разрешается проводить операции с электронными деньгами, не указывая свои личные данные. В персонифицированных, или неанонимных системах, требуется обязательная идентификация пользователей.Электронные деньги также могут быть фиатными и нефиатными. Фиатные денежные средства обязательно выражены в государственной валюте. Они включены в платежную систему государства, поэтому все организации и частные лица по закону обязаны принимать их к оплате. Обращение, погашение и эмиссия электронных фиатных денег происходит по правилам национальных центробанков или других государственных регуляторов.

К фиатным электронным деньгам на базе сетей относится широко распространенная система PayPal. Она является оператором электронных денежных средств и позволяет делать покупки и оплачивать счета, отсылать и принимать денежные переводы. Система работает с 26 национальными валютами в 203 странах, хотя не везде предоставляется полный набор услуг.

К фиатным электронным деньгам на базе смарт-карт относится электронный кошелек Visa Cash. Он представляет собой предоплаченную смарт-карту, с помощью которой можно быстро и удобно оплачивать мелкие покупки.

Нефиатные электронные деньги относятся к негосударственным платежным системам. Уровень контроля и регулирования таких платёжных систем государственными органами сильно отличается в разных странах. Часто нефиатные электронные деньги привязываются к курсам мировых валют, однако их надежность и ценностная составляющая не гарантируются государством. Широкое распространение получили нефиатные электронные деньги на базе сетей.

WebMoney — американская электронная система осуществления платежей — является самым популярным электронным трансфером в мире. В России по количеству пользователей она превосходит «Яндекс.Деньги» — отечественную электронную платежную систему, функции которой во многом совпадают с WebMoney. Нефиатные электронные деньги также представлены сервисами «Единый кошелек», RBK Money, QIWI, «Элекснет», EasyPay, Деньги@Mail.Ru.

|

ЭЛЕКТРОННЫЕ ДЕНЬГИ — это… Что такое ЭЛЕКТРОННЫЕ ДЕНЬГИ?

- ЭЛЕКТРОННЫЕ ДЕНЬГИ

- — платежные средства, представленные и обращаемые в электронном виде, оборот которых гарантирует анонимность сторон, участвующих в расчетах: безналичные расчеты между продавцами и покупателями, банками и их клиентами, осуществляемые посредством компьютерной сети, систем связи с применением средств кодирования информации и ее автоматической обработки. Гарантией анонимности служит стойкость криптографических протоколов, используемых при изготовлении (эмиссии) Ц.д. и регламентирующих их оборот. По аналогии с наличными купюрами Ц.д. как электронные документы содержат номинальную стоимость, указание на эмитента, индивидуальные признаки (серия, номер, и т.д.) и элементы защиты от подделки путем заверения их цифровой подписью эмитента.

Экономика и право: словарь-справочник. — М.: Вуз и школа. Л. П. Кураков, В. Л. Кураков, А. Л. Кураков. 2004.

- ЭЛЕКТРОННО-ЦИФРОВАЯ ПОДПИСЬ

- ЭЛЕКТРОННЫЙ ТОРГОВЫЙ ТЕРМИНАЛ

Смотреть что такое «ЭЛЕКТРОННЫЕ ДЕНЬГИ» в других словарях:

Электронные деньги — в широком смысле форма организации денежного обращения в ассоциации информационных сетей. По английски: Electronic money Синонимы английские: E money См. также: Электронные деньги Система электронных платежей Финансовый словарь Финам … Финансовый словарь

Электронные Деньги — См. Деньги электронные Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

ЭЛЕКТРОННЫЕ ДЕНЬГИ — платежные средства, представленные и обращаемые в электронном виде, оборот которых гарантирует анонимность сторон, участвующих в расчетах: безналичные расчеты между продавцами и покупателями, банками и их клиентами, осуществляемые посредством… … Юридическая энциклопедия

электронные деньги — Общий термин для операций с деньгами через Интернет. [http://www.morepc.ru/dict/] Тематики информационные технологии в целом EN digicashdigital cashe moneyelectronic money … Справочник технического переводчика

Электронные деньги — (Electronic money) Электронные деньги это денежные обязательства эмитента в электронном виде Все, что нужно знать об электронных деньгах история и развитие электронных денег, перевод, обмен и вывод электронных денег в различных платежных системах … Энциклопедия инвестора

Электронные деньги — … Википедия

электронные деньги — безналичные расчеты между продавцами и покупателями, банками и их клиентами, осуществляемые посредством компьютерной сети, систем связи с применением средств кодирования информации и ее автоматической обработки … Словарь экономических терминов

Электронные деньги/EMONEY — денежное значение, хранимое или используемое с помощью электронного оборудования и программных продуктов. В настоящее время используются два вида электронных денег: «электронный кошелек» на основе карточек с микропроцессором и сетевые электронные … Толковый словарь по информационному обществу и новой экономике

Ассоциация «Электронные деньги» — (АЭД) некоммерческое партнерство участников рынка электронных денег. Создана в 2009 году по инициативе таких компаний, как i Free, WebMoney, «Яндекс.Деньги», QIWI, а также Национального партнерства участников микрофинансового рынка (НАУМИР) и… … Банковская энциклопедия

CYBERCASH — электронные деньги — общий термин для операций с деньгами через Интернет … Словарь электронного бизнеса

Книги

- Электронные деньги в коммерческом банке. Практическое пособие, А. В. Пухов, А. Ю. Мацкевич, А. В. Рего, П. В. Ушанов. С 2011 года в России действует Федеральный закон от 27. 06. 2011 № 161-ФЗ «О национальной платежной системе» . Разные его нормы вступали в силу в течение 2011, 2012 и 2013 годов. С появлением… Подробнее Купить за 556 руб

- Электронные деньги. Теория и анализ моделей эмиссии, Д. А. Кочергин. В монографии исследуются теоретические и практические вопросы использования электронных денег в качестве нового средства платежа. Рассматриваются принципы функционирования новых электронных… Подробнее Купить за 337 руб

- Электронные деньги Интернет-платежи, Мартынов В. и др.. Для людей, интересующихся расчетами электронными деньгами и другими финансовыми услугами в сети Интернет, самая насущная задача — повышение собственной грамотности, овладение навыками и… Подробнее Купить за 335 руб

Виртуальная валюта — Википедия

Материал из Википедии — свободной энциклопедии

Эта статья о валюте виртуальной экономики; о типе дополнительной валюты см. Цифровая валюта.Виртуа́льная валю́та или игровая валюта — частные электронные деньги, которые используются для приобретения и продажи виртуальных товаров в различных сетевых сообществах: социальных сетях, виртуальных мирах и онлайн-играх[1].

В каждой среде виртуальная валюта используются для специфических целей:

- покупка аватаров;

- покупка различных игровых артефактов: например, оружия, земли, статуса;

- покупка расширенных возможностей пользования форумом[1].

Уже многие годы виртуальные товары пользуются спросом и приносят реальный доход своим создателям и эмитентам виртуальной валюты[2][3]. Вначале в США только отъявленные геймеры тратили деньги на покупку виртуальных товаров; сейчас всё больше потребителей не только покупают виртуальные игровые товары, но и всё большую популярность приобретают платные игры в таких социальных сетях, как Facebook и MySpace[2]. Например, игровой портал Zynga сообщил, что в 2009 году у него приобрели виртуальных валют и виртуальных товаров на сумму более 100 миллионов долларов США[2].

Виртуальные деньги в онлайн-играх

Отдельно стоит отметить оборот виртуальной валюты в онлайн-играх, связанный с покупкой-продажей игровых ценностей за реальные деньги. Появляется все больше сервисов и предложений о продаже игрового оружия, экипировки и персонажей за реальные деньги.

Существуют сервисы по продаже игровых денег за реальные и/или электронные деньги, например, магазины игровых денег, предлагающие купить игровую валюту во многих популярных играх. Такие магазины аккумулируют деньги многочисленных фармеров и предлагают их конечному покупателю готовым продуктом. В каждой игре существуют свои цены на игровые деньги, которые так же могут сильно различаться на разных серверах.

В октябре 2012 года Европейский центральный банк распространил доклад «Схемы виртуальных валют». В нём отмечается, что в некоторых случаях виртуальные сообщества создают и распространяют свою собственную цифровую валюту для обмена товарами (услугами) и единицы учёта. В докладе Виртуальная валюта определяется как один из видов нерегулируемых [государством] цифровых денег, которые создаются и контролируются обычно разработчиками, и принимаемые среди членов определённого виртуального сообщества.[4]

20 марта 2013 года комиссия по финансовым преступлениям (англ. FinCEN) при министерстве финансов США издала документ, содержащий толкование применимости американского Закона о банковской тайне (англ. Bank Secrecy Act) при создании, обмене и передаче виртуальных валют.[5]

По классификации комиссии выделяется «реальная валюта» — монеты и бумажные деньги США или любой другой страны, которые

- являются законным средством платежа;

- обращаются;

- обычно используются общеприняты в качестве средства обмена в стране-эмитенте.

«Виртуальная валюта» — средство обмена, которое действует как валюта в некоторых сферах, но не имеет всех атрибутов реальной валюты. В частности, виртуальная валюта не имеет статуса законного средства платежа ни в одной юрисдикции. Виртуальная валюта считается «конвертируемой», если она имеет эквивалент в реальной валюте или действует как заменитель реальной валюты.